Con il provvedimento del direttore dell'Agenzia delle Entrate del 15 gennaio 2014 è stato approvato il modello 730/2014, che consente di dichiarare i redditi percepiti nel 2013 da lavoratori dipendenti e assimilati.

Numerose sono le novità di quest'anno, tra cui:

¨ la possibilità di presentare il modello anche per i contribuenti privi di sostituto d'imposta;

¨ l'aumento delle detrazioni per figli a carico;

¨ la riduzione dell'aliquota dell'imposta sostitutiva per la cedolare secca in caso di locazione a canone concordato;

¨ la stretta sulla detrazione Irpef del 19% per i premi di assicurazione sulla vita e contro gli infortuni;

¨ l'aumento dal 55% al 65% della detrazione Irpef per le spese sostenute dal 6 giugno al 31 dicembre 2013 per il risparmio energetico dell'edificio.

Indice delle domande

1. Un lavoratore dipendente senza sostituto d'imposta può presentare il modello 730?

2. A quanto ammontano le detrazioni per i figli a carico per il periodo d'imposta 2013?

3. Per il calcolo del reddito dei terreni, qual è la rivalutazione applicata dal soggetto che presta l'assistenza fiscale?

4. Gli immobili ad uso abitativo non locati contribuiscono a formare reddito imponibile?

5. Qual è l'aliquota dell'imposta sostitutiva in caso di opzione per la cedolare secca sugli affitti?

6. In assenza di opzione per la cedolare secca sugli affitti, quale tassazione si applica?

7. E' prevista anche per il periodo d'imposta 2013 la detassazione dei premi di produttività?

8. Qual è la detrazione prevista per i premi di assicurazione?

9. E' possibile portare in detrazione le erogazioni liberali a favore delle istituzioni di alta formazione?

10. E' possibile portare in detrazione le erogazioni liberali a favore delle Onlus?

11. E' possibile portare in deduzione, negli anni successivi a quello di restituzione, le somme assoggettate a tassazione negli anni precedenti e restituite nel 2013 dall'ente che le ha erogate?

12. In che percentuale spetta la detrazione Irpef delle spese sostenute nel 2013 per interventi di ristrutturazione edilizia?

13. In che percentuale spetta la detrazione Irpef delle spese sostenute nel 2013 per interventi antisismici?

14. E' possibile detrarre le spese sostenute per l'acquisto di mobili destinati all'arredo di immobili oggetto di ristrutturazione?

15. In che percentuale spetta la detrazione delle spese sostenute nel 2013 per interventi di riqualificazione energetica degli edifici?

16. E' possibile utilizzare il credito Irpef risultante dal modello 730/2014 in compensazione di altre imposte ?

Domande e risposte

D.1 Un lavoratore dipendente senza sostituto d'imposta può presentare il modello 730?

R.1 Da quest'anno (modello 730/2014 - redditi 2013) possono presentare il modello 730 anche i contribuenti che nel 2013 hanno percepito redditi di lavoro dipendente, redditi di pensione e/o alcuni redditi assimilati a quelli di lavoro dipendente [di cui all'articolo 50, comma 1, lettere a), c), c-bis), d), g), escluse le indennità percepite dai membri del Parlamento europeo, i) e l), del TUIR], e nel 2014 non hanno un sostituto d'imposta che possa effettuare il conguaglio (ad esempio, hanno perso il lavoro).

In tal caso, il modello 730 va presentato a un Caf - dipendenti o a un professionista abilitato e nel riquadro "Dati del sostituto d'imposta che effettuerà il conguaglio" va barrata la casella "Mod. 730 dipendenti senza sostituto".

E' proprio questa una delle più importanti novità del modello dichiarativo di quest'anno.

Si ricorda che, finora, il lavoratore dipendente che si trovava privo di sostituto d'imposta in grado di effettuare il conguaglio, non poteva presentare il modello 730, ma doveva presentare necessariamente il modello UNICO PF.

Quest'ultimo modello, però, a differenza del modello 730, non consente di ottenere subito il rimborso di un eventuale credito d'imposta, ma consente solo di:

¨ riportare il credito d'imposta alla prossima dichiarazione;

¨ oppure, richiedere nel quadro RX il rimborso all'Amministrazione finanziaria, che tuttavia lo eroga con la dovuta tempistica.

D.2 A quanto ammontano le detrazioni per i figli a carico per il periodo d'imposta 2013?

R.2 SDal periodo d'imposta 2013, per effetto di quanto stabilito dalla Legge di Stabilità 2013 (art. 1, comma 483, Legge n. 228/2012), è stato elevato l'importo delle detrazioni d'imposta previste per i figli a carico, che vengono calcolate da chi presta l'assistenza fiscale in relazione al reddito del contribuente. La detrazione passa, infatti:

¨ da 800 a 950 euro per ciascun figlio a carico di età pari o superiore a 3 anni;

¨ da 900 a 1.220 euro per ciascun figlio di età inferiore a 3 anni;

È, inoltre, stato elevato da 220 a 400 euro l'importo aggiuntivo della detrazione previsto per ogni figlio con disabilità.

Detrazioni figli a carico fino al periodo d'imposta 2012 | Detrazioni figli a carico dal periodo d'imposta 2013 | ||

Detrazione | Per | Detrazione | Per |

€ 800 | Ciascun figlio a carico ≥ 3 anni | € 950 | Ciascun figlio a carico ≥ 3 anni |

€ 1.020 | Ciascun figlio a carico portatore di handicap ≥ 3 anni | € 1.350 | Ciascun figlio a carico portatore di handicap ≥ 3 anni |

€ 900 | Ciascun figlio < 3 anni | € 1.220 | Ciascun figlio < 3 anni |

€ 1.120 | Ciascun figlio < 3 anni portatore di handicap | € 1.620 | Ciascun figlio < 3 anni portatore di handicap |

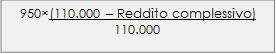

Si ricorda che le detrazioni sopra indicate sono teoriche, in quanto per determinare gli importi effettivamente spettanti occorre calcolare il rapporto tra € 95.000 diminuito del reddito, e € 95.000, e poi moltiplicarlo per la detrazione teorica. Ecco un esempio di calcolo:

Se i figli sono più d'uno l'importo di € 95.000 deve essere aumentato di € 15.000 per ogni figlio successivo al primo. Quindi, ad esempio, nel caso di due figli il calcolo sarà:

D.3 Per il calcolo del reddito dei terreni, qual è la rivalutazione applicata dal soggetto che presta l'assistenza fiscale?

R.3 Per il calcolo del reddito dei terreni, il soggetto che presta l'assistenza fiscale rivaluta i redditi dominicale e agrario nelle seguenti misure:

¨ il reddito dominicale è rivalutato dell'80%;

¨ il reddito agrario è rivalutato del 70%.

Per gli anni dal 2013 al 2015, tuttavia, i redditi dominicale e agrario sono ulteriormente rivalutati del 15%, in base a quanto stabilito dall'art. 1, comma 512, della Legge n. 228/2012 (Legge di stabilità 2013). L'ulteriore rivalutazione si applica nella misura del 5%, anziché del 15%, nel caso di terreni agricoli o non coltivati, posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola (casella di colonna 10 barrata).

La rivalutazione dell'80% e del 70% non si applica nel caso di terreni concessi in affitto per usi agricoli, con contratti di durata non inferiore a 5 anni, a giovani imprenditori che non hanno ancora compiuto i 40 anni e che hanno la qualifica di coltivatore diretto o imprenditore agricolo professionale (IAP).

D.4 Gli immobili ad uso abitativo non locati contribuiscono a formare reddito imponibile?

R.4 Dall'anno 2013, il reddito degli immobili ad uso abitativo non locati, se situati nello stesso Comune nel quale si trova l'immobile adibito ad abitazione principale, assoggettati all'Imu, concorre alla formazione della base imponibile dell'Irpef e delle relative addizionali nella misura del 50% (come previsto dall'art. 1, comma 717, della Legge n. 147/2013 - Legge di Stabilità 2014, già a decorrere dal 2013 e quindi già in sede di 730/2014 o Unico 2014). In pratica, per le case sfitte, situate nello stesso Comune dove si trova l'abitazione principale, il reddito sarà tassato per il 50%. In questo caso, nella colonna 12 "Casi particolari Imu", va indicato il codice 3.

Gli immobili ad uso abitativo non locati sono individuati, all'interno della colonna 2 'Utilizzo' dei righi da B1 a B8 del modello 730/2014, dai seguenti codici:

D.5 Qual è l'aliquota dell'imposta sostitutiva in caso di opzione per la cedolare secca sugli affitti?

R.5 La base imponibile della cedolare secca è costituita dal canone di locazione annuo stabilito dalle parti, al quale si applica:

¨ un'aliquota del 21% per i contratti disciplinati dal codice civile o a canone libero;

¨ un'aliquota agevolata del 15% per i contratti di locazione a canone concordato (è questa un'altra novità di quest'anno introdotta dall'art. 4 del D.L. n. 102/2013, in quanto fino al 2012 si applicava l'aliquota del 19%).

D.6 In assenza di opzione per la cedolare secca sugli affitti, quale tassazione si applica?

R.6 In caso di assenza di opzione per la cedolare secca sugli affitti, si applica la tassazione ordinaria, per la quale comunque è prevista una deduzione forfetaria del canone di locazione. Da quest'anno (modello 730/2014), tuttavia, tale deduzione forfetaria è stata ridotta dal 15% al 5% (art. 4, comma 74, Legge n. 92/2012, Legge Fornero).

Nella colonna 5 (Codice canone) della sezione I del quadro B del modello 730/2014 andrà indicato il codice 1, che sta ad indicare appunto il 95% del canone nel caso di applicazione della tassazione ordinaria:

D.7 E' prevista anche per il periodo d'imposta 2013 la detassazione dei premi di produttività?

R.7 Sì. Infatti, nel Quadro C relativo ai redditi di lavoro dipendente, il rigo C4 tiene conto della proroga della detassazione prevista sulle somme percepite per incremento della produttività da parte dei lavoratori dipendenti del settore privato, titolari di contratto di lavoro subordinato a tempo determinato o indeterminato (art. 1, commi 481 e 482, Legge n. 228/2012 - Legge di Stabilità 2013 e D.p.c.m. 22.01.2013).

In particolare, l'agevolazione per il 2013 sussiste se, nel periodo compreso tra il 1° gennaio e il 31 dicembre 2013, il lavoratore ha percepito compensi per incrementi della produttività che sono stati assoggettati dal datore di lavoro ad imposta sostitutiva del 10%, entro i limiti di € 2.500, oppure sono stati assoggettati a tassazione ordinaria a seguito di espressa richiesta da parte del lavoratore oppure perché la tassazione ordinaria è più favorevole.

Per fruire della detassazione dei premi di produttività, il dipendente deve aver conseguito nel 2012 un reddito di lavoro dipendente non superiore a € 40.000.

D.8 Qual è la detrazione prevista per i premi di assicurazione?

R.8 All'interno del Quadro E sono state inserite diverse novità. Una di queste è la riduzione dell'importo complessivo massimo sul quale calcolare la detrazione del 19% dei premi di assicurazione sulla vita e contro gli infortuni (righi da E8 a E12, codice 12). Per effetto di quanto stabilito dall'art. 12 del D.L. n. 102/2013 a copertura della cancellazione della prima rata dell'IMU per alcuni immobili, infatti, è stata prevista la riduzione graduale del tetto massimo di spesa detraibile per le polizze vita e infortuni stipulate o rinnovate dopo il 2000, che passa dai precedenti € 1.291,14 a € 630 per il 2013. Tale tetto scenderà ulteriormente a € 530 a partire dal periodo d'imposta 2014. Le stesse soglie sono valide anche per le assicurazioni vita e infortuni stipulati o rinnovati entro il 31.12.2000:

Limite di spesa detraibile per i premi assicurativi | ||

Anno 2012 | Anno 2013 | Anno 2014 e successivi |

€ 1.291,14 | € 630,00 | € 530,00 |

€ 245,32 di detrazione | € 119,7 Euro di detrazione | € 100,7 di detrazione |

D.9 E' possibile portare in detrazione le erogazioni liberali a favore delle istituzioni di alta formazione?

R.9 Sì. Dal periodo d'imposta 2013, la detrazione Irpef del 19% prevista per le erogazioni liberali a favore degli istituti scolastici di ogni ordine e grado, statali e paritari senza scopo di lucro, finalizzate all'innovazione tecnologica, all'edilizia scolastica e all'ampliamento dell'offerta formativa, è stata estesa anche alle erogazioni a favore delle istituzioni dell'alta formazione artistica, musicale e coreutica e delle università e alle erogazioni finalizzate all'innovazione universitaria (art. 10, comma 3, D.L. n. 104/2013 - Decreto istruzione). Tali erogazioni devono essere indicate nei righi da E8 a E12 col codice 31:

D.10 E' possibile portare in detrazione le erogazioni liberali a favore delle Onlus?

R.10 Sì. Tra l'altro, dal periodo d'imposta 2013, le detrazioni Irpef del 19% relative alle erogazioni liberali a favore delle ONLUS (per importi erogati non superiori a € 2.065 annui) e alle erogazioni liberali a favore di partiti e movimenti politici (per importi erogati compresi fra € 50 e € 10.000 annui) sono state elevate al 24% (artt. 7 e 15, Legge n. 96/2012). L'importo di tali erogazioni liberali deve essere indicato nei righi da E8 a E12, rispettivamente coi codici 41 e 42:

D.11 E' possibile portare in deduzione, negli anni successivi a quello di restituzione, le somme assoggettate a tassazione negli anni precedenti e restituite nel 2013 dall'ente che le ha erogate?

R.11 Sì. Con riferimento alle somme assoggettate a tassazione in anni precedenti e restituite nel 2013 all'ente che le ha erogate, l'ammontare non dedotto nell'anno di restituzione può essere portato in deduzione dal reddito complessivo degli anni successivi (art. 1, comma 174, Legge n. 147/2014 - Legge di Stabilità 2014).

Nel modello 730/2014 è possibile indicare l'importo al rigo E26 con il codice '5'. In alternativa, è possibile chiedere il rimborso dell'imposta corrispondente all'importo non dedotto.

Può trattarsi, oltre che dei redditi di lavoro dipendente, anche di compensi di lavoro autonomo professionale, di redditi diversi (lavoro autonomo occasionale o altro).

D.12 In che percentuale spetta la detrazione Irpef delle spese sostenute nel 2013 per interventi di ristrutturazione edilizia?

R.12 Il modello 730/2014 recepisce l'aumento della detrazione Irpef (dal 36% al 50%) e del limite di spesa (da € 48.000 a € 96.000) per le spese di ristrutturazione e di recupero edilizio sostenute durante tutto l'anno 2013, e non più solo fino al 30.06.2013 (proroga stabilita dal Decreto energia - D.L. n. 63/2013, poi ulteriormente "allungata" dalla Legge di Stabilità 2014 anche alle spese sostenute nel 2014).

Si ricorda che la detrazione interessa solo le unità immobiliari residenziali (di qualsiasi categoria catastale) e le relative pertinenze e il beneficio dell'agevolazione è ammesso in 10 rate annuali di pari importo.

DETRAZIONE IRPEF INTERVENTI DI RECUPERO DEL PATRIMONIO EDILIZIO 2013 | |||

ALIQUOTA DI DETRAZIONE | PERIODO DI SOSTENIMENTO DELLA SPESA | LIMITE MASSIMO DI SPESA | RIPARTIZIONE DETRAZIONE |

50% | 01.01.2013 - 31.12.2013 | € 96.000 | 10 anni |

Le spese per le quali si può fruire di questa detrazione sono, in sintesi, le seguenti:

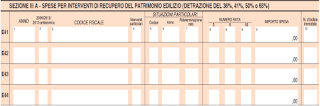

L'importo della spesa sostenuta nel 2013 va indicata nel modello 730/2014 all'interno della sezione III - A del quadro E, righi da E41 a E44:

D.13 In che percentuale spetta la detrazione Irpef delle spese sostenute nel 2013 per interventi antisismici?

R.13 La sezione III - A del quadro E accoglie, oltre alle spese sostenute per interventi di ristrutturazione edilizia e di recupero del patrimonio edilizio, anche le spese sostenute per gli interventi antisismici.

Si tratta di un'altra novità di quest'anno. Occorre, infatti, ricordare che il D.L. n. 63/2013 (Decreto energia) ha riconosciuto una detrazione Irpef pari al 65% fino ad un ammontare complessivo di spesa non superiore a 96.000 euro per unità immobiliare, per le spese sostenute dal 4 agosto al 31 dicembre 2013 per gli interventi relativi all'adozione di misure antisismiche e all'esecuzione di opere per la messa in sicurezza statica di cui all'articolo 16-bis, comma 1, lettera i, del TUIR (agevolazione poi prorogata nella medesima misura anche per il 2014 dalla Legge di Stabilità 2014).

Le procedure autorizzatorie di tali interventi devono essere state attivate dopo il 4 agosto 2013 e gli interventi devono riguardare costruzioni adibite ad abitazione principale (nella quale il contribuente o i suoi familiari dimorano abitualmente) o adibite ad attività produttive, ricadenti nelle zone sismiche ad alta pericolosità (zone 1 e 2) di cui all'ordinanza del Presidente del Consiglio dei ministri n. 3274 del 20 marzo 2003[1].

DETRAZIONE IRPEF INTERVENTI ANTISISMICI - Anno 2013 | |||

ALIQUOTA DI DETRAZIONE | PERIODO DI SOSTENIMENTO DELLA SPESA | LIMITE MASSIMO DI SPESA | RIPARTIZIONE DETRAZIONE |

65% | 04.08.2013 - 31.12.2013 | € 96.000 | 10 anni |

Per fruire di questa maggiore percentuale di detrazione (65% in luogo del 50%) è necessario indicare il codice '4' nella colonna 2 dei righi da E41 a E44:

D.14 E' possibile detrarre le spese sostenute per l'acquisto di mobili destinati all'arredo di immobili oggetto di ristrutturazione?

R.14 Sì. Per i contribuenti che fruiscono della detrazione IRPEF per le spese di ristrutturazione di un immobile, il D.L. n. 63/2013 ha riconosciuto un'ulteriore detrazione IRPEF del 50% sulle spese documentate sostenute per l'acquisto di mobili finalizzati all'arredo dell'immobile oggetto di ristrutturazione, nonché di grandi elettrodomestici nuovi rientranti nella categoria A+ (A per i forni). (agevolazione poi prorogata anche per l'anno 2014 dalla Legge di Stabilità 2014).

L'agevolazione spetta fino ad un importo massimo di spesa di € 10.000, quindi, l'importo massimo della detrazione è di € 5.000. Anche quest'ulteriore detrazione è ripartibile in dichiarazione dei redditi in 10 rate annuali di pari importo e deve essere suddivisa tra gli aventi diritto.

La detrazione spetta solo se sono state sostenute spese dal 26 giugno 2012 per interventi di recupero del patrimonio edilizio.

Nel caso di interventi effettuati sulle parti comuni condominiali è ammessa la detrazione solo per gli acquisti dei beni agevolati finalizzati all'arredo delle parti comuni (ad esempio, guardiole, appartamento del portiere).

DETRAZIONE IRPEF ACQUISTO MOBILI ED ELETTRODOMESTICI CLASSE A+ (A per i forni) per L'ARREDO DELL'IMMOBILE OGGETTO DI RISTRUTTURAZIONE - Anno 2013 - | |||

ALIQUOTA DI DETRAZIONE | PERIODO DI SOSTENIMENTO DELLA SPESA | LIMITE MASSIMO DI SPESA | RIPARTIZIONE DETRAZIONE |

50% | 06.06.2013 - 31.12.2013 | € 10.000 | 10 anni |

La spesa sostenuta per tali mobili ed elettrodomestici va indicata nel modello 730/2014 all'interno della sezione III - C del quadro E, rigo E57. Il rigo è composto da due colonne (in ciascuna colonna, va inserito l'importo di spesa per i mobili per ciascuna unità abitativa oggetto di ristrutturazione).

D.15 In che percentuale spetta la detrazione delle spese sostenute nel 2013 per interventi di riqualificazione energetica degli edifici?

R.15 La sezione IV del Quadro E tiene conto dell'aumento dal 55% al 65% della misura della detrazione Irpef (e Ires) per le spese sostenute dal 6 giugno 2013 per interventi di riqualificazione energetica e finalizzati al risparmio energetico dell'edificio (D.L. n. 63/2013). Pertanto, per l'anno 2013, tale detrazione spetta nelle seguenti misure:

DETRAZIONE 55% - 65% INTERVENTI PER IL RISPARMIO ENERGETICO - Anno 2013 - | |||

ALIQUOTA DI DETRAZIONE | PERIODO DI SOSTENIMENTO DELLA SPESA | LIMITE MASSIMO DI SPESA | RIPARTIZIONE DETRAZIONE |

55% | 01.01.2013 - 05.06.2013 | Quello previsto per ciascuna tipologia di spesa | 10 anni |

65% | 06.06.2013 - 31.12.2013 | 10 anni | |

Gli interventi per i quali trova applicazione l'agevolazione fiscale in esame sono, nello specifico, quelli definiti con il decreto attuativo del 19 febbraio 2007, come modificato dal decreto 7 aprile 2008.

Considerato che per il periodo d'imposta 2013 è prevista una doppia percentuale di detrazione (55% per le spese sostenute fino al 05.06.2013 e 65% per quelle sostenute dal 06.06.2013), è stata inserita, all'interno della sezione IV del quadro E, la colonna 3 "Periodo 2013", in cui andrà indicato:

¨ il codice '1', in caso di spese sostenute dal 1° gennaio al 5 giugno 2013 (detrazione del 55%);

¨ il codice '2', in caso di spese sostenute dal 6 giugno al 31 dicembre 2013 (detrazione del 65%).

D.16 E' possibile utilizzare il credito Irpef risultante dal modello 730/2014 in compensazione di altre imposte ?

R.16 Da quest'anno è possibile utilizzare (in tutto o in parte) il credito che risulta dal modello 730, mediante la compensazione nel modello F24, per pagare oltre che l'Imu dovuta per l'anno 2014, anche le altre imposte che possono essere versate con il modello F24 (Legge di stabilità 2014, art. 1., comma 617).

A tal fine, deve essere compilato il quadro I:

In conseguenza di questa scelta, il contribuente, nel mese di luglio o agosto, non otterrà il rimborso corrispondente alla parte del credito che ha chiesto di compensare per pagare le altre imposte.

Per utilizzare in compensazione il credito che risulta dal 730, il contribuente deve compilare e presentare alla banca o all'ufficio postale il modello di pagamento F24 anche se, per effetto della compensazione eseguita, il saldo finale è uguale a zero.

Il quadro I può essere compilato anche nel caso di modello 730 presentato dai lavoratori dipendenti privi di un sostituto d'imposta che possa effettuare il conguaglio.

Si precisa che, da quest'anno, per utilizzare in compensazione un credito di importo superiore a 15.000 euro è necessario richiedere l'apposizione del visto di conformità (Legge di stabilità 2014, art. 1, comma 574).

Aldo Massimo Rossi

Dottore Commercialista – Revisore Contabile

Studio Focus - Dottori Commercialisti

Studio Focus - Dottori Commercialisti

Brescia Via Aldo Moro nc. 48 (Torre Ambrosiana – P. 3°)

Rovato (BS) Via Mazzini nc. 3

( Tel. +39.030.7702324

Ê Fax. +39.030.7249684

* email aldomassimo.rossi@gmail.com

Twitter @aldomassimoreds

Skype rossi_portatile

Blog: http://aldomassimorossi.blogspot.it

Questo messaggio è da intendersi esclusivamente ad uso del destinatario e può contenere informazioni che sono di natura privilegiata, confidenziale o non divulgabile secondo le leggi vigenti. Se il lettore del presente messaggio non è il destinatario designato, o il dipendente/agente responsabile per la consegna del messaggio al destinatario designato, si informa che ogni inoltro, distribuzione o copiatura di questa comunicazione è strettamente proibita anche ai sensi del decreto legislativo 196/03 . Se avete ricevuto questo messaggio per errore, vi preghiamo di notificarcelo immediatamente a mezzo e-mail di risposta e successivamente di procedere alla definitiva cancellazione di questa e-mail e relativi allegati dal Vostro sistema.

This message is intended only for the use of the addressee and may contain information that is privileged, confidential and exempt from disclosure under applicable law. If the reader of this message is not the intended recipient, or the employee or agent responsible for delivering the message to the intended recipient, you are hereby notified that any dissemination, distribution or copying of this communication is strictly prohibited. If you have received this e-mail in error, please notify us immediately by return e-mail and delete this e-mail and all attachments from your system.

Nessun commento:

Posta un commento